マレーシアビジネス最新情報 ~コロナ渦で一時帰国中の駐在員に関する税務のポイント~

コロナ渦において、現在約700名の駐在員とその家族がマレーシアを一時的に離れ日本で待機されているとのことです。入国制限が長期化すれば、事業への影響はもちろん、駐在員自身の就労ビザや税金に影響が出てくる場合があります。今回は、コロナ渦で一時帰国中の駐在員の税務に関するポイントをまとめます。

1.日本における税務のポイント

個人所得税をどちらで納付すべきかを判断するには、日マ各国の税法および日本とマレーシアが締結する租税条約に基づき検討することになります。コロナ渦のような特別の状況で駐在員が一時帰国する場合でも、待遇上は海外出向中であり、日本の税法上は非居住者になっているかと思います。非居住者が一時帰国中に日本で勤務する場合、その勤務内容にかかわらず、日本国内での業務日数に対応する給与・賞与(以下、「給与等」)については日本国内源泉所得として日本で課税されます。

2.マレーシアにおける税務のポイント

今回のケースにおいて駐在員は、既にマレーシアの居住者として納税を行っていらっしゃるかと思います。その場合、日本本社から支給されている給与も「マレーシアでの就労に起因する労働の対価」として、マレーシアで申告をされていると思います。

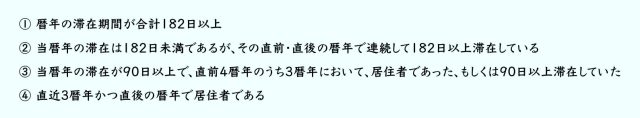

マレーシアの税法では、下記の4つのうちいずれかにあたる場合、居住者とみなされます。

本ケースでは②にあたることになる駐在員が多いかと思いますが、その場合は当暦年の居住日数が182日未満でも居住者として扱われます。尚、今年赴任されたばかりの駐在員ですと、当暦年の滞在日数(182日以上か否か)で居住者判定を行うことになります。

3.日本とマレーシアが締結する租税条約

1と2の結果、日本本社から支給する給与等について、日本とマレーシアの両方で課税されるケースがあります。同じ所得に対し二重課税になることを排除するため、日マ租税条約は、次の措置を講じています。

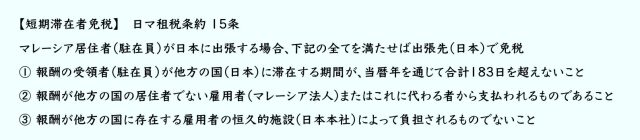

a.短期滞在者免税

マレーシアの居住者(駐在員)が日本に一時帰国を行っている場合、①当暦年の日本滞在が合計183日を超えず、かつ ②滞在期間の給与等がマレーシア現地法人から支払われ、③日本法人がその給与等を負担していない場合、原則として日本での課税は免除されます。

b.外国税額控除

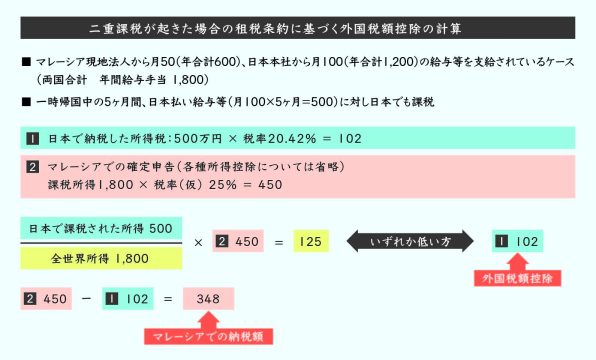

a.が適用されず、同じ所得に対し両国で課税された場合、他国(この場合は日本)で納税した税金を一方の国(マレーシア)の個人所得税の計算において、その税額から控除する外国税額控除を認めています。外国税額控除は下記の図のように、日本で納付した税額と、日本で課税された所得が全世界所得に占める割合をマレーシアの所得税額に乗じて計算した税額との、いずれか低い方を限度としています。

現在はビザの種類に応じた入国規制が行われていますが、運用上の不透明さや到着後の隔離制度が障害になり、多くの方がまだ日本で待機している状況です。日本のニュースが断片的にしか伝わってきませんが、何か現地マレーシアでご支援できることがあれば、お声がけください。

会社経営についてご相談ください

- 課題を明確にしたい。

- 課題解決の方法がしりたい。

- 課題の整理がしたい。

- セカンドオピニオンがほしい。

企業経営に関するプロフェッショナル集団が

お客さまの状況に合わせてご相談を承ります。